なぜ、マンション経営なのか?

あなたの未来のためにマンション経営にはたくさんのメリットがあります。

年功序列賃金体制や終身雇用制度が崩壊した今、安心な老後の生活を確保する対策はございますか?

この時代だからこそ、マンション経営を始める方が増えています。

なぜ、マンション経営なのか?

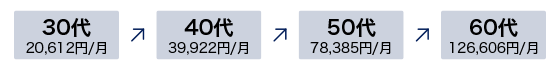

一般的な定期付終身保険料増大による負担

定年後の夫婦二人の生活費平均

マンションを購入し経営することには、現物資産であることや家賃収入があること以外にも、節税効果や生命保険代わりといったほかの金融商品にはない優れた点が多くあります。

マンション経営をお勧めする5つの大きなメリットをご紹介致します。

1.私的年金としてのメリット

住宅ローンを利用することにより、少ない自己資金でマンションのオーナーになれ、「マンション経営」がはじめられます。

しかも、ローン返済は家賃収入でカバーできるので、ローン完済後は家賃がすべて収益になります。

まさに「私的年金」といえるでしょう。

マンション年金(実質資産)とは?

-

①

家賃収入をローン返済に当てられる。

-

②

現物資産なのでインフレになれば家賃ならびに物件評価額が上がる傾向があるため、インフレに強い。

-

③

不動産は国が登記保全する財産なので、場所が良ければ築年数は問題なく、長期安定で家賃収入が期待できる。

-

④

10年、20年と家賃をいくらとっても年金原資はマンションそのものなので現金のように原資はゼロにならない。

-

⑤

死亡したらローンのないマンションを家族に遣せるので、家賃収入がインフレスライド型の生命保険と年金になる。

レバレッジを活用し、将来の収入源。

保険会社の個人年金や銀行の積立は、毎月の給与で払うので家計の負担になり、支払期限も限られています。マンション経営のメリットは、住宅ローンを利用し家賃収入で返済するので、レバレッジ(てこの原理)が効いていることになります。

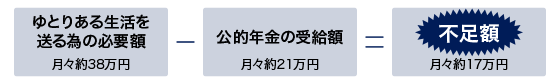

2.生命保険としてのメリット

万一にも安心。マンション経営は保険料のいらない生命保険。マンション経営は購入する際に「団体信用生命保険」に加入するため、残された家族にローンの支払は一切かかりません。

万が一に備えるためのこういったシステムはマンション経営の「安心」を支える大きな要因といえます。

一般の生命保険とマンションの比較

- ●月額の保険料の負担が少ない

- ●万が一に備えたローンの支払い免除

- ●目的に合わせて利用できる実物資産

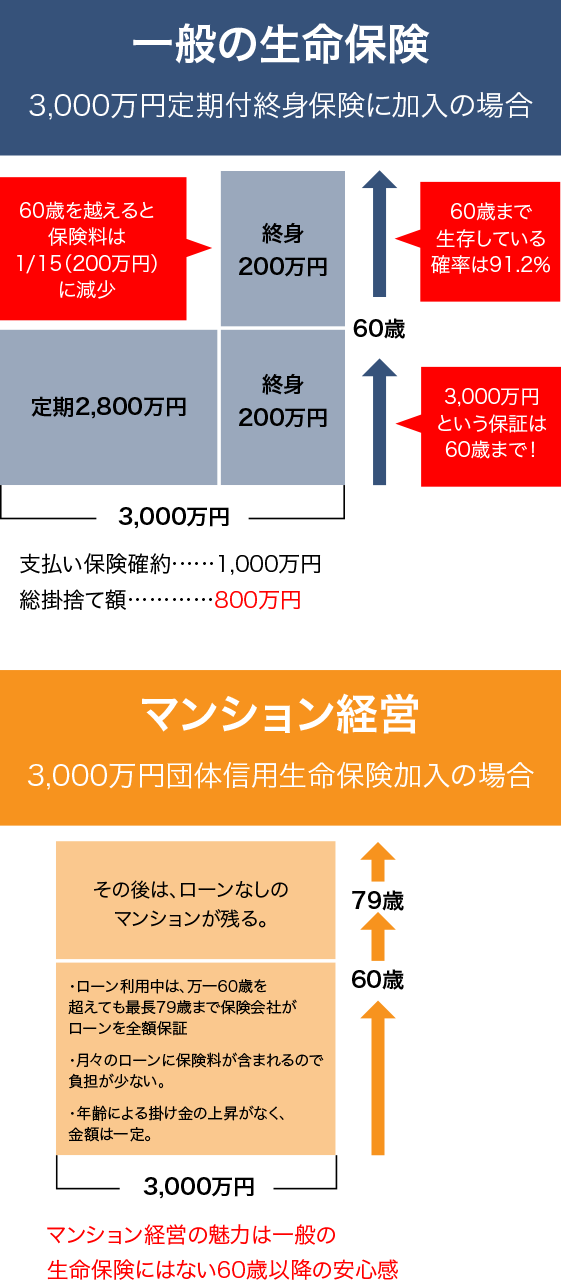

団体生命保険とは?

団体信用生命保険は、債権者が債務者の死亡・高度障害に対して支払われる保険料で債務者の債権回収を行うことにより、万一の時、生計の安定を図ることを目的としています。

ローンは、高額のため長期にわたって返済になるのが通常です。団体信用生命保険とは、ローンの返済途中で死亡、高度障害になった場合に、本人に代わって生命保険会社がローンの残高を支払う制度です。金融機関が、ローンの利用者をまとめて生命保険会社に申し込むので、掛け金も安く、また加入時年齢による条件の差がなく、メリットの多い保険であるといえます。

もし加入していない場合に一家の大黒柱に万が一のことが起こったら、残された家族はローンに追われて暮らさなければなりません。

オプションとして、寝たきりや認知症など、所定の要介護状態に該当したときに保険金が支払われる介護保証制度や、がん、急性心筋梗塞、脳卒中という3大疾患を保証するものや、3大疾患に加えて高血圧症、糖尿病、慢性肝不全、肝硬変、慢性膵炎の8大疾病を保証するものなどがあります。

また女性配偶者様のための、女性特有のがんの保障するものもあります。

マンション経営をすることにより、あなたとご家族のための充実した保障を組むことができます。

さらに、既往症で住宅購入をあきらめている方にもまだ大丈夫。

高血糖値、高血圧などの既往症のある方でも、住宅ローンをご利用いただける可能性があります。

スーパー団信とは?

従来の団体信用生命保険よりも血圧、肝機能、血糖値などの基準を緩めた団体信用生命保険です。

3.資産運用としてのメリット

低金利時代に適合した資産運用法として活用されています。

マンション経営は表面利回りの高い利回りを実現を期待することも可能です。

マンション経営は

ローリスク・ハイリターンの金融商品

投資という点から考えると、利回りは最も重要視されるポイントです。低金利の時代だけに金融商品で利回りが1%超えるものを見つけるのは至難のわざ。

しかも相当なリスクを覚悟しなければなりません。しかしワンルームマンション投資なら、小さなリスクで大きなリターンが期待できます。

利回りの高さ+安心感が

何よりもメリット

最近のワンルームマンションは都心部でしかも駅前という好立地が大半です。

ですから入居者がつきやすく、空き部屋リスクが極めて少なくなります。都心部では不動産価格に歯止めがかかり、資産価値もある程度は先読みできるようになってきました。

分散投資としても有効

資産運用が多様化する現在。マンション経営が金融商品としても注目されています。特にペイオフの全面解禁以降は、低金利預貯金では得られない。年間家賃収入を目的として資産を分散される方が非常に増えてきています。株や債権に投資して、万一投資先が破綻してしまえば紙切れになってしまうが、マンション経営であれば現物資産なので資産がなくなってしまうというリスクがなく、しかも、マンションの区分所有権は国が登記保全するため、確固とした財産と考えられます。

分散投資としても有効

元本保証については、ローン返済後、購入時の時価でのマンションが手に入る、ということで△と評価しています。

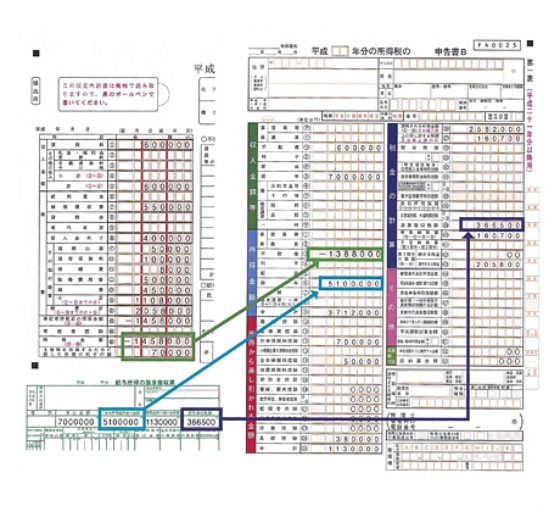

4.節税対策としてのメリット

サラリーマンの方も、公務員の方もマンション経営を利用し、申告すれば、不動産所得に関わる経費(ローンの支払利息や建物の減価償却費等)が必要経費として認められ、節税効果が期待できます。

所得税・住民税の節税が可能です。

給与所得と不動産所得を「損益通算」して確定申告すれば、家賃収入より経費が上回ることが多いため課税所得が下がり、所得税も住民税も軽減できます。

確定申告を利用すればサラリーマンや公務員も大きな節税効果。

※所得税法第69条の損益通算の規定においてマンションを購入し他人に貸した場合

※公務員法では、マンション経営は副業にはあたりません。

5.相続税としてのメリット

サラリーマンの方も、公務員の方もマンション経営を利用し、申告すれば、不動産所得に関わる経費(ローンの支払利息や建物の減価償却費等)が必要経費として認められ、節税効果が期待できます。

相続税評価額が低く、

無税の収益力も相続できます。

相続税・贈与税の節税対策としても、マンション経営は有利になります。まず、相続税の場合、現金や更地が最も高く評価されるのに対し、賃貸マンションは相続税評価額が大幅に下がり、相続税が軽減されます。

同じ資産でも

相続時の評価は大きく異なる。

さらに、資産運用マンションは、物件そのものに加え、収益力も相続できるというメリットもあります。そして、家賃収入という将来の収益力には当然相続税はかかりません。家族で家賃を分け合うことも出来ますし、売却することも可能です。将来の資産形成が期待できる非常に喜ばれる相続財産なのです。

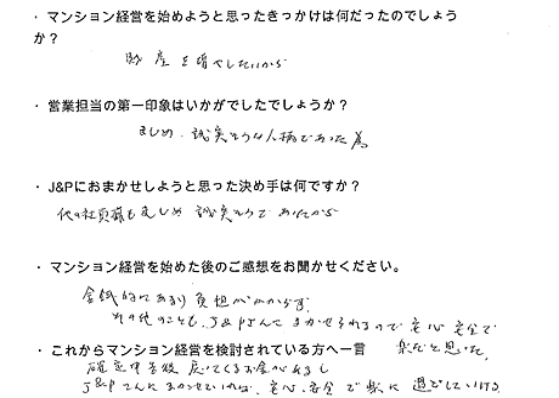

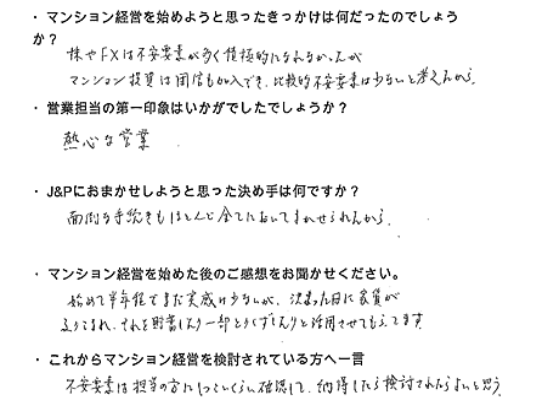

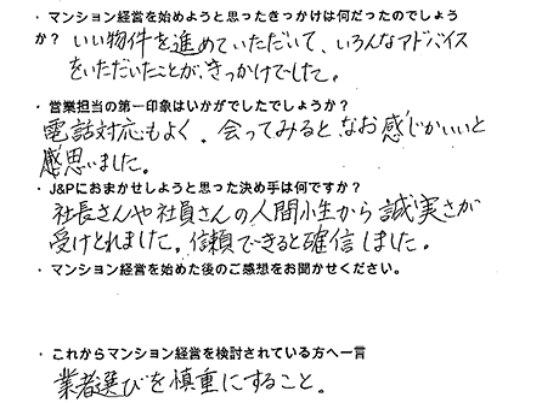

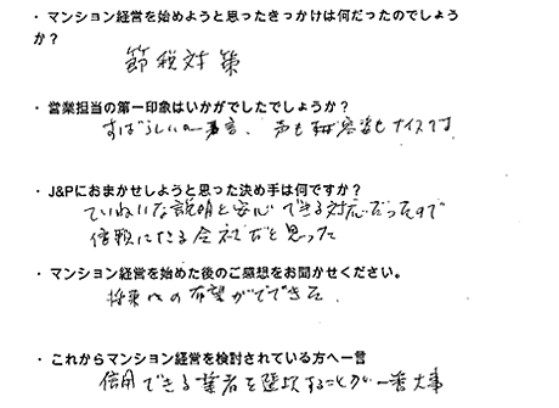

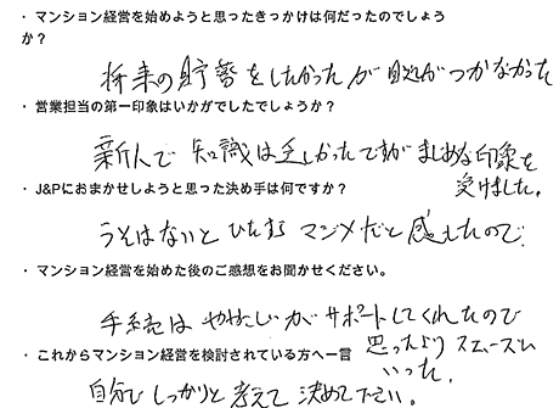

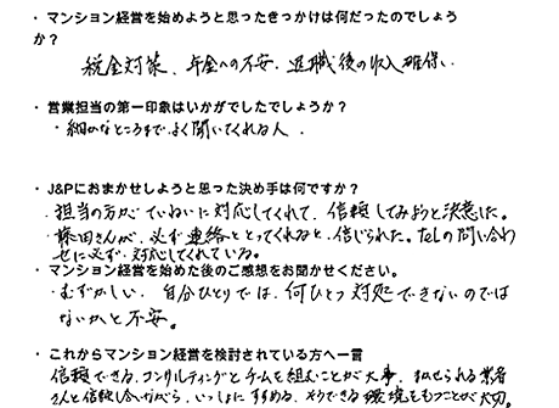

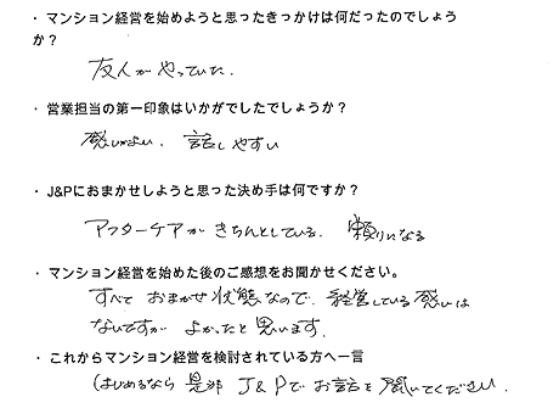

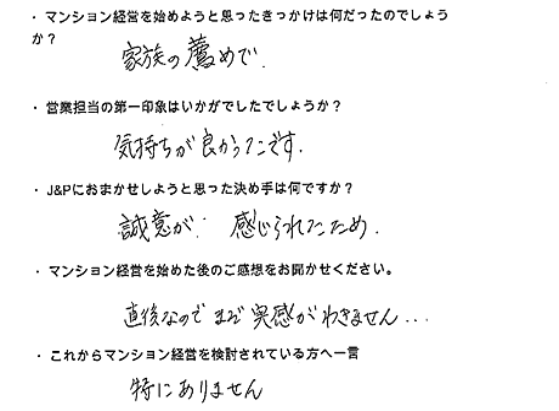

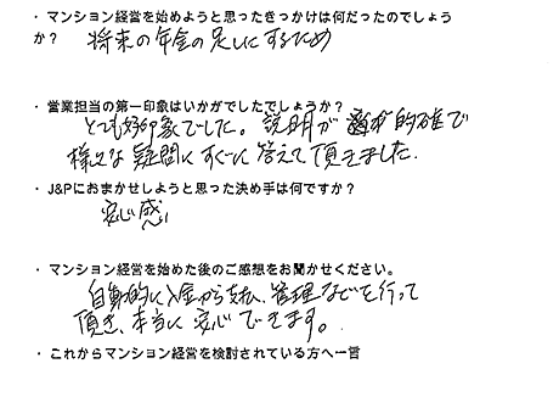

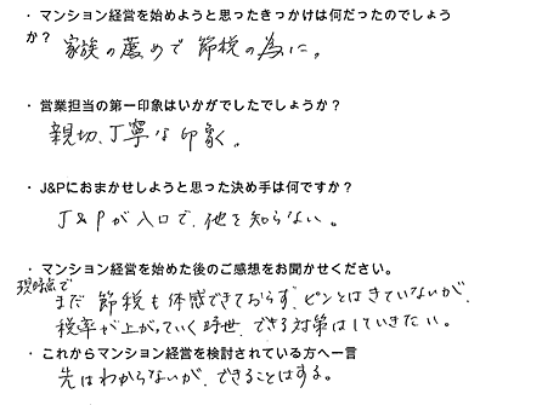

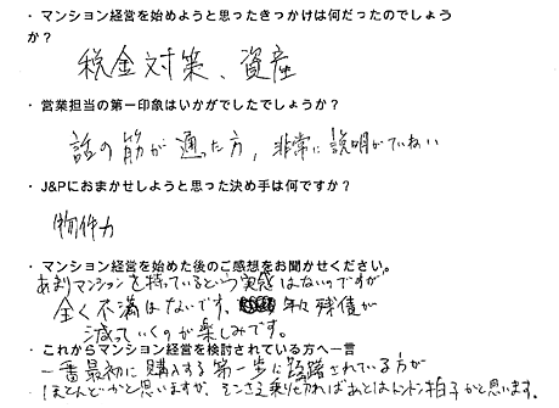

6.オーナー様の声

オーナー様にご回答いただいた

アンケート結果をご紹介します。